Intempéries et catastrophe naturelle : Assurance et indemnisation !

13/06/2016

Fortes pluies, inondations, orages et rafales de vent peuvent causer des dégâts importants. Que l’état de catastrophe naturelle soit reconnu ou non, les modalités de déclaration du sinistre auprès de son assureur et d’indemnisation doivent respecter certaines règles. Explications et conseils...

Déclaration de sinistre !

C’est la première démarche à réaliser dans les 5 jours ouvrés après avoir eu connaissance du sinistre. Il faut adresser un courrier à votre assureur ou se déplacer dans une de ses agences. Il s’agit, en priorité, de l’informer du sinistre dont vous êtes victime avec les références de votre contrat d’assurance.

Adressez votre déclaration de sinistre même si vous avez dépassé ce délai. L’assurance ne peut pas refuser de vous couvrir à cause de ce simple retard. Notre lettre type vous permettra de vous défendre face à un éventuel rejet de votre dossier.

Vérifiez que les biens endommagés sont couverts par votre contrat d’assurance multirisque habitation (MRH). Les arbres, les murs de clôture ou les équipements de jardin par exemple, ne sont pas toujours pris en compte. Consultez également la liste des exclusions énumérées dans votre contrat.

Déclaration complémentaire !

Reportez-vous aux conditions générales de votre contrat d’assurance pour connaître les formalités à accomplir, les pièces à fournir et les mesures d’urgence à prendre.

En général, vous devez, dans les plus brefs délais, préciser les circonstances du sinistre, ses causes et fournir un état des dommages et tous justificatifs utiles à l’étude de votre dossier : photos des biens après la tempête et avant si possible, garantie des appareils électroménagers, factures d’achat, de réparation ou de travaux d’artisan, etc. Envoyez votre dossier en recommandé avec accusé de réception (AR) ou apportez-le en personne à l’assureur.

Conservez les biens endommagés jusqu’au passage de l’expert et, le cas échéant, veillez à les maintenir dans l’état où les a réduits le sinistre. Si vous souhaitez démarrer les travaux de réparation sans attendre l’expert, consultez d’abord l’assureur.

Rôle de l’assureur !

Il vous indiquera si votre demande entre dans le cadre des garanties de votre contrat multirisque habitation. Si c’est le cas, l’indemnisation interviendra après le passage d’un expert le cas échéant. En cas de refus de prise en charge, il est nécessaire que les pouvoirs publics prennent un arrêté de catastrophe naturelle pour que vous soyez indemnisé.

L'indemnisation !

L’importance des dégâts peut ralentir le processus d’indemnisation. Les petits sinistres ne nécessiteront pas obligatoirement la visite d’un expert. Le montant de l’indemnisation est souvent déterminé sur la base d’un devis communiqué à la compagnie d’assurance. Une éventuelle franchise sera appliquée au montant de l’indemnisation si votre contrat le prévoit.

Pour les sinistres plus importants, l’expert d’assurance évaluera l’indemnisation. Différentes formules de garanties existent : valeur à neuf, valeur de remplacement, valeur à dire d’expert. Selon le cas, l’indemnisation sera réduite en fonction de la vétusté des biens endommagés sans oublier l’application de la franchise.

Quant au délai de versement de l’indemnisation, il est prévu dans le contrat d’assurance (art. R. 112-1 du code des assurances). Sauf en cas d’incendie et de catastrophe naturelle (3 mois), ces délais sont souvent longs. Il faut soit patienter, soit contacter votre assureur pour accélérer l’étude de votre dossier.

La garantie tempête !

Au titre de la garantie « tempête », votre assurance MRH vous indemnisera des dommages causés par le vent sur vos biens immobiliers, vos meubles et objets de valeur (art. L. 122-7 du code des assurances). Sont couverts les dégâts survenus pendant le sinistre et au cours des 48 heures suivantes. Mais les constructions légères, stores, vérandas et les clôtures sont généralement exclus. Lisez attentivement votre contrat d’assurance.

Suite à votre déclaration de sinistre, votre assureur pourra vous demander une attestation de la station météorologique la plus proche prouvant que le vent avait une intensité anormale. Il faut en principe des rafales atteignant plus de 100 km/h ou que le vent ait endommagé des bâtiments et des arbres dans un rayon de 5 km autour de chez vous.

Un expert envoyé par l’assurance fixera le montant de l’indemnisation en déduisant la vétusté des biens endommagés (sauf garantie valeur à neuf) et une éventuelle franchise. Votre contrat vous donnera tous les détails.

En cas d'arrêté ministériel de catastrophe naturelle !

Les dégâts causés par une inondation, une coulée de boue, un glissement de terrain, une avalanche, la sécheresse ou un tremblement de terre ne donnent lieu à indemnisation que si l’évènement est déclaré « catastrophe naturelle ». Sans arrêté interministériel de catastrophe naturelle, l’assureur pourra refuser de couvrir vos dommages.

C'est à l'État qu'il appartient de constater la situation de catastrophe naturelle et ainsi de déclencher le processus d'indemnisation (art. L. 125-1 du code des assurances).

Seule la publication d’un arrêté interministériel au Journal officiel permet de faire jouer cette garantie. Il précise notamment les communes touchées par la catastrophe ainsi que les périodes concernées. L’indemnisation se fera via un fonds spécial financé par tous les assureurs.

Les biens couverts !

Seuls vos biens couverts par une assurance habitation bénéficient de la garantie catastrophe naturelle. Cette garantie ne porte donc pas sur tout votre patrimoine. Vos biens non couverts par l’assurance ne peuvent faire l’objet d’une indemnisation. Si votre mobilier de jardin n’est pas couvert par votre assurance MRH, la garantie catastrophe naturelle ne s’appliquera pas. Relisez attentivement votre contrat d’assurance pour connaître précisément les biens assurés et ceux qui sont exclus.

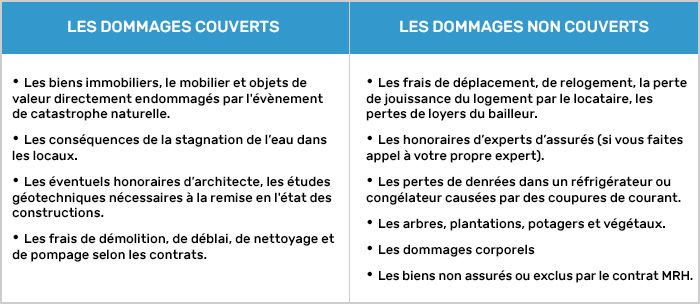

Les dommages couverts !

Sont couverts par la garantie les dommages matériels directement liés à l'évènement de catastrophe naturelle.

Par exemple, la perte des contenus d’un congélateur suite à une coupure de courant n’est pas indemnisable même si la coupure est la conséquence de la catastrophe. Par contre, si le congélateur a été submergé, suite à une inondation, son contenu est indemnisable.

Les frais indirects (dépenses de relogement, location d’un véhicule…) ne donnent pas lieu à indemnisation, sauf s’ils sont énumérés au contrat. Par ailleurs, la loi ne prévoit rien pour les dommages corporels.

Par ailleurs, le remplacement des documents administratifs détruits ou endommagés ne nécessite pas le paiement de taxe ou droit (timbre fiscal). Il faudra présenter à l'administration concernée (préfecture pour la carte grise, par exemple) un double de la déclaration de pertes réalisée auprès des services de police ou de gendarmerie.

La déclaration de sinistre en cas de catastrophe naturelle !

Si vous ne l’avez pas déjà fait avant, vous disposez de 10 jours à partir de la publication de l’arrêté de catastrophe naturelle au Journal officiel pour effectuer votre déclaration de sinistre auprès de votre assurance.

Véhicules et catastrophe naturelle !

Peu importe que le véhicule (auto, moto, caravane…) ait été inondé, noyé, écrasé ou renversé, il ne sera indemnisé que si vous avez un contrat auto comportant une garantie dommages pour votre véhicule, c’est-à-dire incendie, dommages tous risques ou tous accidents, dommages collision (art. L. 125-1 du code des assurances). L’assurance responsabilité civile auto obligatoire (dite assurance aux tiers) ne suffit pas, même avec un arrêté de catastrophe naturelle.

Si vous êtes couvert, une franchise maximale de 380 euros sera appliquée.

L'indemnisation en cas de catastrophe naturelle !

Montant :

La garantie catastrophe naturelle couvre le coût des dommages matériels directs subis par les biens immobiliers et mobiliers dans les limites et conditions prévues par le contrat d’assurance. L’indemnité est donc calquée sur celle de l’assurance incendie du contrat multirisque habitation.

Elle sera calculée, selon les contrats, sur la valeur à neuf ou déduction faite de la vétusté, sauf pour les immeubles non reconstructibles (indemnisés à valeur à neuf). L’indemnité doit inclure la TVA.

Franchises :

La reconnaissance de l’état de catastrophe naturelle permet de plafonner le montant de la franchise qui vous sera applicable.

Il est prévu une franchise maximale de 380 euros pour les habitations et les biens qui n’ont pas un usage professionnel. Elle sera de 1 520 euros si les dommages sont imputables à un mouvement de terrain consécutif à la sécheresse ou à une réhydratation du sol.

L’assuré ne supporte qu'une seule franchise pour les dommages causés à ces biens, quel que soit le nombre de biens couverts par son contrat, dès lors que l’origine des dommages est le même.

La franchise peut être majorée si votre commune n’est pas dotée d’un plan de prévention des risques naturels prévisibles. Elle sera modulée selon le nombre de constatations de l’état catastrophe naturelle intervenue au cours des cinq dernières années.

- au troisième arrêté, la franchise est doublée ;

- au quatrième arrêté, la franchise est triplée ;

- au cinquième arrêté, la franchise est quadruplée.

Délai d’indemnisation (art. L. 125-2 du code des assurances) !

Votre assurance doit vous avoir indemnisé dans les 3 mois de la date de remise de l'état estimatif des biens endommagés ou de l'arrêté de catastrophe naturelle, si sa publication est postérieure.

Une provision sur les indemnités doit vous être versée dans les 2 mois : de la date de remise de l'état estimatif des biens endommagés ou de l'arrêté de catastrophe naturelle, si sa publication est postérieure.

Jean-Paul Geai